19 ноября глава Центрального банка России Эльвира Набиуллина представила депутатам Госдумы доклад «Основные направления единой государственной денежно-кредитной политики на 2025 год и плановый период 2026 и 2027 годов».

Доклад сопровождался 4-часовым обсуждением и ответом на вопросы. Как и водится, кто-то из депутатов поддержал политику Центробанка, кто-то позволил себе её критику.

Редакция «Ригеля» решила, что для критики (равно как и для одобрения) необходимо понять суть рассматриваемого вопроса. А потому мы предлагаем нашим читателям краткие тезисы из доклада Эльвиры Набиуллиной, чтобы вы сами могли понять, что предлагается, а также из-за чего ломаются политические копья.

ОПАСЕНИЯ В ОБЩЕСТВЕ

В обществе выросли опасения по поводу того, что высокая ключевая ставка препятствует росту российской экономики, который наблюдался в течение последних двух лет:

- выросла озабоченность в части роста инфляции — и по части роста цен (не только потребительских), роста издержек бизнеса, повышение регулируемых тарифов; всё это — звенья одной цепи, прямое следствие высокой инфляции;

- для Центробанка нет проблемы в том, что выбирать — развитие экономики или снижение инфляции.

РОСТ ЦЕН И ИНФЛЯЦИЯ — В ЧЁМ ОПАСНОСТЬ?

Политика ЦБ направлена на сдерживание роста цен, без этого устойчивый рост экономики невозможен, так как:

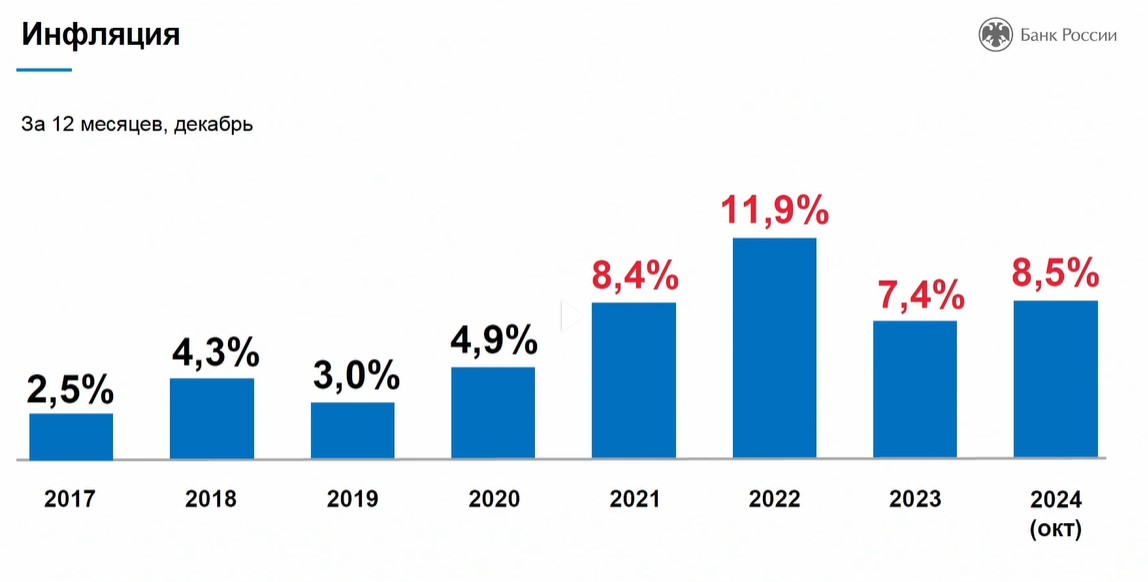

- инфляция остаётся высокой 4-й год подряд и это заставляет ЦБ действовать решительно, чтобы этот недуг не стал хроническим;

- быстрый рост спроса (а он был поддержан и кредитами, и бюджетным стимулированием) привёл к столь же быстрому росту экономики;

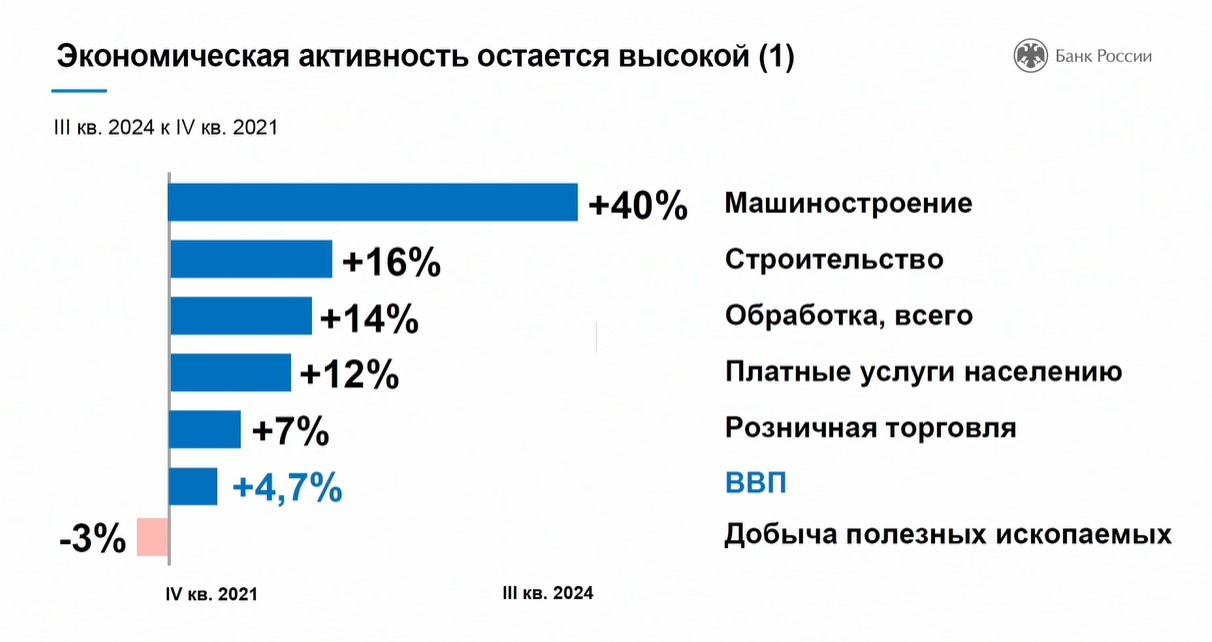

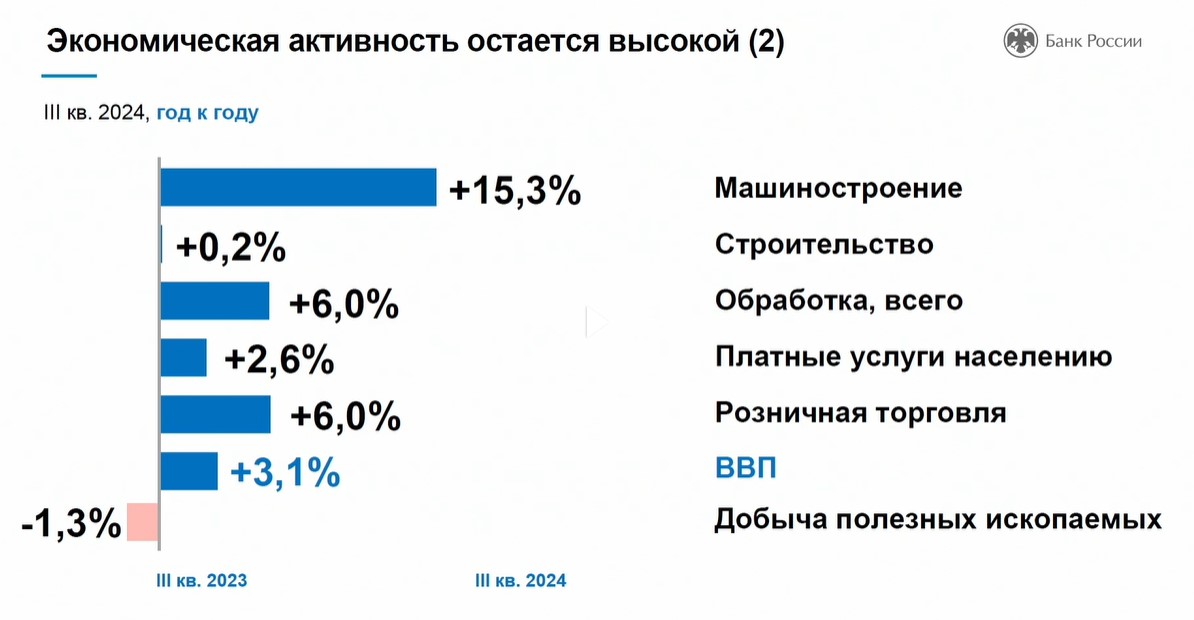

- в 2024 году рост экономики продолжается, хотя по разным отраслям он неравномерен, что отражает структурную трансформацию экономики;

- рост цен по подавляющему большинству товаров и услуг показывает, что спрос продолжает опережать возможности российской экономики, её потенциал;

- сегодня Россия впервые находится в ситуации, когда задействованы практически все ресурсы экономики — такой низкой безработицы (2,4%) у нас никогда не было и в мире мало найдётся стран, где она опускалась бы так низко.

ЦЕНА КРЕДИТА, ИНВЕСТИЦИИ И КЛЮЧЕВАЯ СТАВКА

По информации Банка России, 73% российских предприятий испытывают нехватку кадров.

Да, есть проблема в доступности банковских кредитов, которые в последний год росли в цене, но вплоть до октября 2024 года эта проблема уступала вопросу дефицита кадров, которая является главным фактором сдерживания роста производства.

Считается, что дорогой кредит является главной проблемой бизнеса:

- да, это так, но на отдельных примерах мы не можем принимать меры в макроэкономической политике;

- мы работаем на основе данных, которые позволяют судить об общей экономической ситуации;

- мы опираемся на результаты ежемесячных опросов 15 тыс. предприятий, обсуждение с представителями бизнеса наболевших проблем;

- подтверждением серьёзных структурных сдвигов в российской экономике служат данные о рекордном росте инвестиций в основной капитал: за последние 3 года они выросли более чем на 25%;

- инвестиции идут в развитие новых производств, импортозамещение, развитие транспортных коридоров;

- на низком старте — ряд проектов в обрабатывающей промышленности, сельском хозяйстве, на транспорте; это проекты, где объём инвестиций измеряется в миллиардах и десятках миллиардов рублей.

ВЫСОКАЯ ЦЕНА КРЕДИТА — ТОРМОЗ ДЛЯ ИНВЕСТИЦИЙ?

Есть мнение, что из-за недоступности кредита инвестиции прекратятся — это не так; и в 2025 году будет немало отраслей и компаний, инвестиции в которых будут расти, да и в целом по экономике они останутся на высоком уровне последних лет. Что мы видим на фоне высокой учётной ставки:

- ещё один серьёзный сдвиг (как в сфере реального производства, так и в сфере услуг) — рост производительности труда, показателем чего является прибыль предприятий — в 2023 году она превысила 33 триллиона рублей; данные по август 2024 года — прибыль российских предприятий составила 32 трлн. рублей;

- такой объём прибыли (на фоне рекорда 2023 года и выше, чем в 2019 году) он является запасом прочности и значительным источником инвестиций;

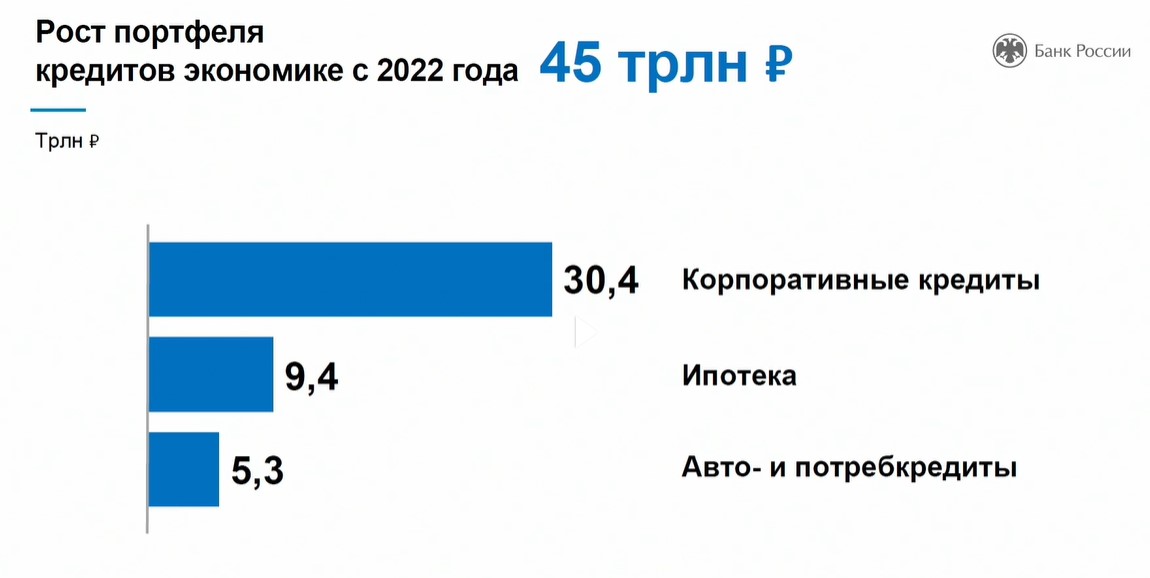

- повышенный спрос складывается из нескольких составляющих: это и рост доходов граждан, это и рост доходов бюджета, а главное беспрецедентно выросло кредитование в целом;

- с начала 2022 года кредиты населению выросли почти на 15 трлн. рублей; корпоративный кредит вырос на 30 трлн. рублей;

- за 9 месяцев 2024 года рост потребительского кредитования населения вырос на 4,7 трлн. рублей, корпоративного — на 10,6 трлн. рублей;

- рост кредитования должен продолжаться, но — без угрозы повышения инфляции;

- признаки замедления кредитования (и то — только для населения) появились лишь во второй половине 2024 года, падение не носит драматический характер и уж точно не является сжатием кредитования как такового;

- выход рынка жилья из состояния перегрева — первый шаг к тому, чтобы доступность приобретения жилья снова стала расти, для чего рост доходов граждан должен опережать рост цен на жильё.

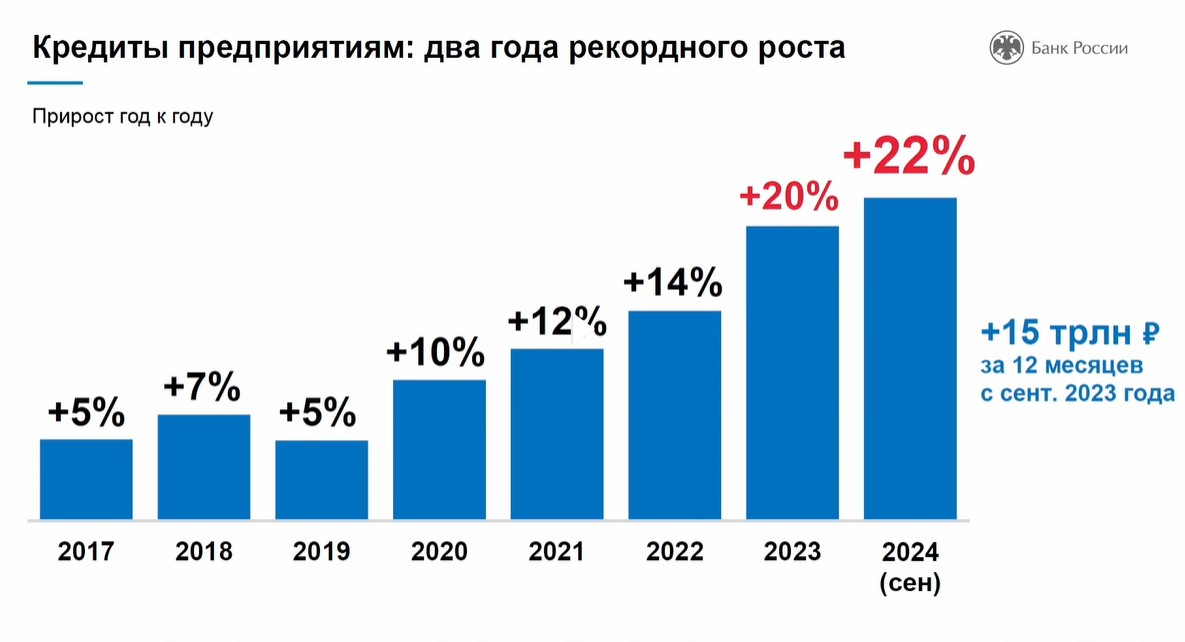

КОРПОРАТИВНОЕ КРЕДИТОВАНИЕ — СНИЖЕНИЯ ТЕМПОВ НЕ НАБЛЮДАЕТСЯ

В корпоративном кредитовании замедления не просматривается: в августе 2024 года предприятия взяли кредитов на 1,6 трлн. рублей, столько же — в сентябре, и, по предварительным оценкам, сопоставимая сумма кредитования будет по результатам октября и очевидно следующее:

- ситуация неоднородная — в целом ряде отраслей кредитование замедляется;

- при этом существует круг заёмщиков, у которых потребность в кредитах не снижается, а из этого факта есть два следствия: 1) при прочих равных ключевая ставка должна быть более высокой с тем, чтобы добиться требуемого влияния на кредитование в целом (потому что именно общий объём взятых кредитов, их вклад в денежную массу определяет инфляцию); 2) риск начала роста закредитованности крупных компаний;

- мы находимся в переломной точке: по оценкам российских банков и предприятий, в ближайшие месяцы можно ожидать замедления роста корпоративного кредитного портфеля и уменьшения его вклада в рост общероссийского совокупного спроса.

ИНФЛЯЦИЯ И МАКРОЭКОНОМИЧЕСКАЯ СТАБИЛЬНОСТЬ

С некоторым лагом этом приведёт к замедлению уровня текущей инфляции, а затем мы увидим перелом и в годовом показании инфляции, что и будет показателем того, что кредитно-денежная политика достигла поставленной цели — обуздать рост цен.

Не могу не сказать о распространённом мнении — что рост ключевой ставки лишь разгоняет рост цен и провоцирует рост расходов по обслуживанию кредитов, это необоснованная точка зрения потому что:

- если бы мы оставили ключевую ставку на уровне середине прошлого года, порядка 7,5% годовых, инфляция могла достичь и 20, и 30% годовых, а, возможно, и выше;

- то же — и в отношении цены кредитов для предприятий: соотношение обслуживания кредита и себестоимости продукции у предприятий последние 5 лет в среднем не превышало 5%;

- для предприятий и бизнеса гораздо большей проблемой, нежели рост цены кредитов, является ситуация, когда дорожает буквально всё — сырьё, комплектующие, логистика, оборудование, трудовые ресурсы — и в таком случае галопирующий рост затрат обязательно перекладывается на рост цены готовой продукции.

КОГДА МОЖНО ЖДАТЬ СНИЖЕНИЯ КЛЮЧЕВОЙ СТАВКИ?

Прогноз ЦБ таков: в 2025 году инфляцию удастся снизить до 4,5%-5,0% годовых и затем стабилизировать её на уровне 4% и тогда, в 2025 году, начать снижение ключевой ставки.

Более того, есть предпосылки для реализации оптимистичного сценария: инвестиции последних лет будут непосредственно переходить в производственную базу и дадут отдачу в виде того, что предложение гораздо быстрее догонит спрос, что приведёт к снижению инфляции и, как следствие, к снижению размера ключевой ставки Центробанка;

Почему я не согласна к предложению быть терпимее к инфляции?

1) после четырёх лет роста инфляции людей сильно беспокоит продолжающийся рост цен, который сильнее всего бьёт по небогатым людям, по тем, у кого доходы не растут или растут далеко не так быстро, как то показывает статистика;

2) возвращение инфляции к уровню 4% годовых — условие для того, чтобы рост экономики был не разовым (пусть и сильно впечатляющим рывком), а продолжался долгие годы и вёл к росту благосостояния наших граждан, что и является главной целью нашей работы;

3) предложения подождать с мерами по обузданию инфляции фактически исходят из того, что сейчас макроэкономическая стабильность имеет меньшую ценность, что ею можно рискнуть ради более форсированного экономического рывка; убеждена, что всё ровно наоборот — стабильностью мы должны дорожить. Как бы мы прошли 2022 год, если бы бюджет был нестабильным, не было бы запасов для наращивания расходов, была бы в наличии неконтролируемая инфляция предыдущих лет, нездоровая ситуация в банковском секторе, отсутствовала бы скоординированная политика ЦБ и Правительства России?

ПРАВИТЕЛЬСТВО РОССИИ И ЦЕНТРОБАНК ПРОВОДЯТ РАЗНУЮ ПОЛИТИКУ?

Со стороны может показаться, что Центробанк и Правительство РФ проводят разнонаправленную кредитную политику. Да, в 2024 году жёсткая кредитно-денежная политика со стороны ЦБ проводится параллельно со стимулирующей бюджетной политикой федерального правительства. Но есть большие отличия от той ситуации, которая была в 2014-2020-х годах:

- Правительство РФ через бюджет финансирует те мероприятия, которые необходимы для структурных изменений в экономике и наращивания инвестиций в приоритетных направлениях; эти задачи объективно требуют более высокой поддержки экономики со стороны государства;

- в таких условиях денежно-кредитная политика ЦБ приобретает особое значения для сохранения ценовой и макроэкономической стабильности.

- инфляция — это всегда соотношение спроса и предложения (в плане производства товаров и услуг). Инструменты Банка России позволяют оказывать влияние на спрос. А инструменты Правительства России — на предложение и на расшивку узких мест.

Любые колебания при реализации кредитно-денежной политики только затягивают достижение важнейших для российского общества целей — снижения инфляции, выигрыш от чего (сохранение макроэкономической стабильности, возврата к умеренным кредитным ставкам, возврата доверия к рублю, поддержания реальных доходов населения) многократно перевешивает все временные ограничения.

Комментарии: