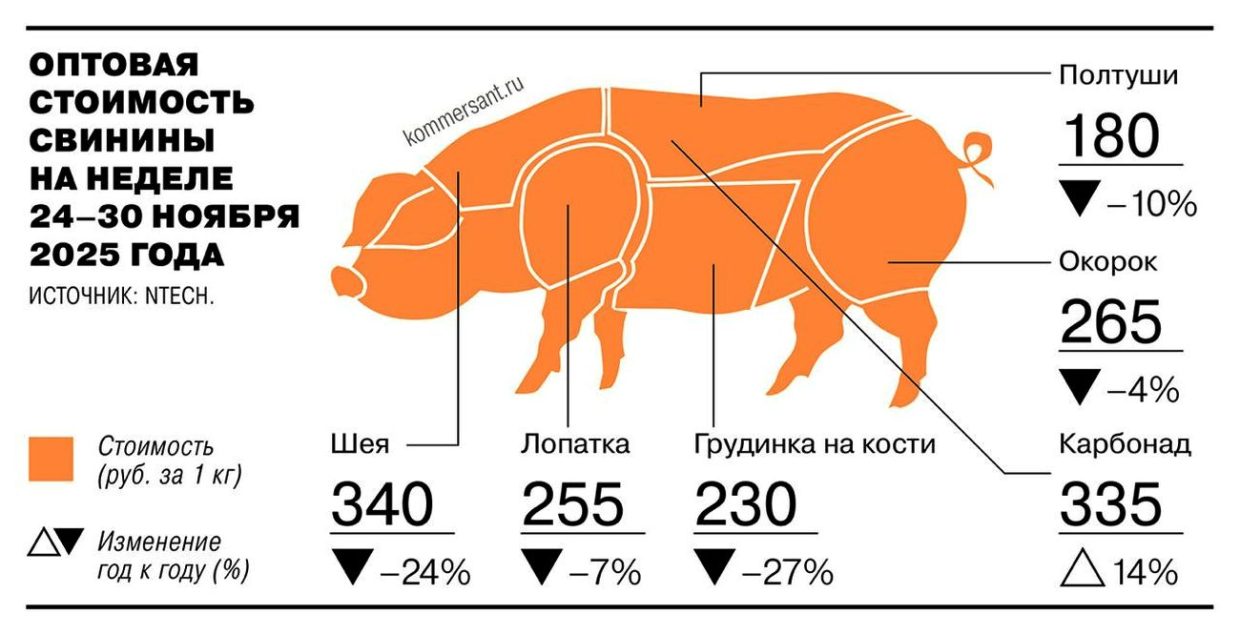

В России на рынке свинины продолжает развиваться негативная динамика: к концу ноября падение цен на ключевые отруба составило от 4 до 27% в годовом выражении, сообщает отраслевой телеграм-канал «Агрономика» со ссылкой на публикацию «Коммерсанта».

Подешевело вот что:

- грудинка — до 230 руб./кг. (-27%);

- шея — до 340 руб./кг. (-24%);

- лопатка — до 255 руб./кг. (-7%);

- окорок — до 265 руб./кг. (-4%).

Единственным исключением в этом своеобразном «свином ряду» стал карбонад, подорожавший на 14%, что, впрочем, не меняет общего тренда на снижение, формирующегося с октября.

Какие факторы стали причинами падения цен? Эксперты выделяют следующие:

- дисбаланс спроса и предложения — производство растёт быстрее, чем внутренний спрос (потребление на душу населения находится на уровне 31,3 кг./год без признаков фундаментального роста);

- изменение потребительского поведения — покупатели продолжают переключаться на альтернативные источники белка (птицу, молочные продукты, яйца) на фоне предыдущего подорожания свинины; пример — объём потребления молочных продуктов и яиц в России стал рекордным с начала 1990-х годов;

- сезонность — на рынке наблюдается традиционное затишье после летнего сезона;

- ограниченное влияние экспорта – несмотря на впечатляющий рост внешних отгрузок почти на 50% за 10 месяцев (до 280 тыс. тонн), их объёмы пока недостаточны для компенсации избыточного предложения на внутреннем рынке.

К чему всё это может привести, каковы прогнозы?

Прогноз № 1: резкое сжатие рентабельности.

Сочетание падающих цен и растущих издержек (корма, кредиты) ведёт к сокращению маржи. Рентабельность свиноводства может снизиться с 25-26% в начале 2024 года до 20% к концу 2025 года.

Прогноз № 2: диверсификация готовой продукции.

Для поддержания рентабельности производители делают ставку на более глубокую переработку, осваивая выпуск продукции с высокой добавленной стоимостью (упакованная продукция, производство полуфабрикатов, колбас и т.д.).

Пример: в группе компаний «Агроэко» (Воронеж) в 2023 году доля отгруженного товара с высокой добавленной стоимостью составляла 19% от всей изготовленной мясоперерабатывающим предприятием продукции, а по итогам 10 месяцев 2025 года — уже 55%.

Прогноз № 3: что ждёт отрасль?

Пока фундаментальных причин для разворота тренда нет. Ожидаемая предновогодняя стабилизация или умеренный рост цен будут иметь временный и ограниченный характер.

Основным сценарием в краткосрочной перспективе остается сохранение ценового давления и снижение прибыльности для значительной части отрасли.

Прогноз № 4: что может изменить ситуацию в положительную сторону?

Стабилизация рынка будет зависеть от способности отрасли сбалансировать объёмы производства, нарастить экспортные поставки и сместить акцент производства в сторону глубокой переработки.

Вот, дорогие читатели, и пойми наших экспертов! Цены растут — плохо, падают — ещё хуже! О, кхая!..

Комментарии: